2025美股券商交易成本全面比較:從佣金到融資利率

[DISCLAIMER] This article is for educational and informational purposes only and does not constitute investment advice. Readers should consult with qualified financial professionals before making any investment decisions.身為一名深耕美股市場多年的投資者,我深知選擇合適的券商對投資成功的重要性。今天,讓我們一起深入探討美股券商的選擇,從佣金、融資利率到隱藏成本,全方位解析如何為自己挑選最佳交易平台。

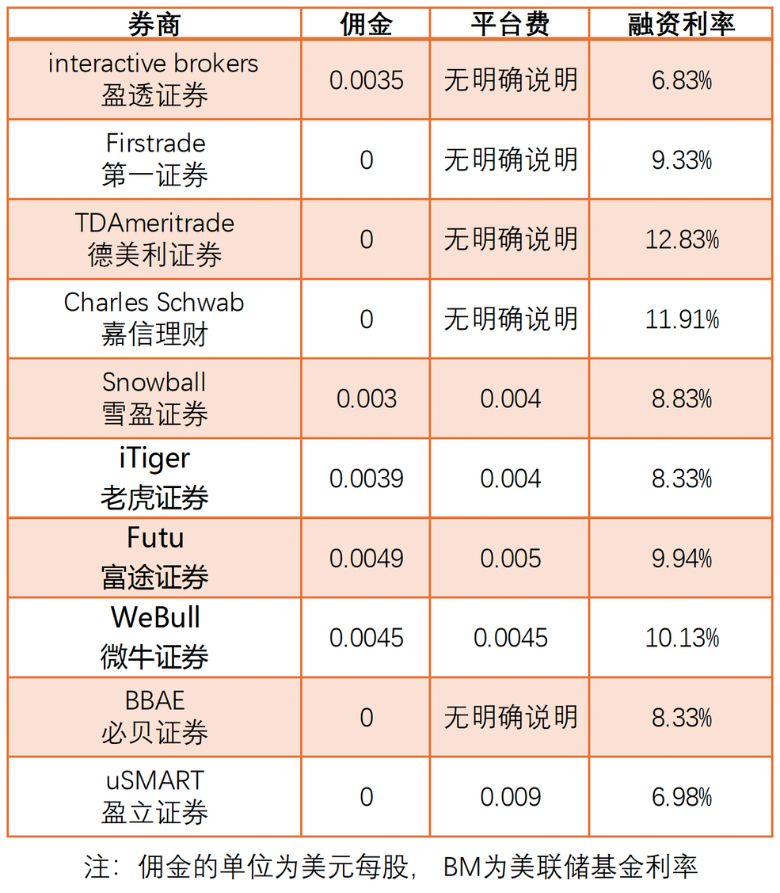

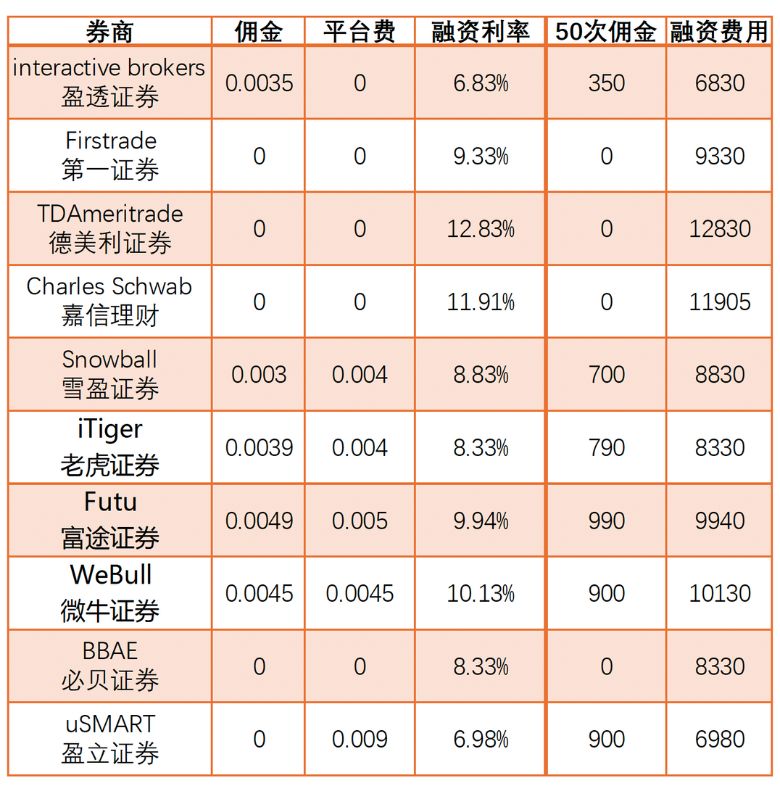

一、最新券商佣金及融資利率概覽

首先,我們來看看2025年各大券商的最新數據。我花了大量時間研究各家券商的官方網站,整理出了以下資訊:

2025美股券商交易佣金及融資利率表格

* 需要注意的是,券商的融資利率通常是基於某個基準利率(如聯準會基金利率)加上自己的溢價。因此,即使市場利率發生變化,各券商之間的相對水準往往保持穩定。

二、零佣金陷阱:廉價未必實惠

許多投資者被"零佣金"的誘惑所吸引,但實際上,這可能是個精心設計的行銷策略。正如俗話說:"買的不如賣的精",我們需要深入了解券商的整體成本結構。

零佣金券商主要透過以下方式獲利:

- 支付訂單流(Payment for Order Flow, PFOF)

- 融資利息

- 現金餘額利息差

- 加值服務費用

雖然交易本身零佣金,但可能在執行品質上有所損失。 PFOF模式可能導致較大的買賣價差。

三、案例分析:真實成本計算

讓我們透過一個具體案例來分析不同券商的實際成本。假設:

- 帳戶規模:10萬美元

- 年交易次數:50次

- 每次交易:2000股

- 融資操作:50次,每次額外買進2000股

基於這些假設,我計算了不同券商交易一年後的總成本:

各美股券商一年總交易成本比較表格

四、成本背後的考量因素

交易頻率:

- 低頻交易者可能更適合零佣金券商

- 高頻交易者需要考慮隱藏成本,如價格改善和執行質量

融資需求:

- 經常使用融資的投資者應該專注於融資利率

- 融資利率的微小差異在長期投資中可能造成巨大影響

附加服務:

- 研究報告質量

- 客戶服務水平

- 交易平台的穩定性與功能性

資金安全:

- 券商的監管狀況和財務實力

- 投資者保障計劃(如SIPC保險)

五、T+1結算新規的影響

2024年5月28日起實施的T+1結算規則為投資者帶來了新的考量因素:

- 資金週轉更快,對於頻繁交易者更有利

- 可能影響某些交易策略,如股息捕獲

六、國際投資者的特殊考慮

對於非美國投資者,還需要考慮:

- 跨國匯款的便利性與成本

- 稅務處理(如股利預扣稅)的便利程度

- 是否提供本地語言支持

七、隱藏成本和潛在風險

除了明面上的費用,也要警惕:

- 匯率轉換費用

- 不活躍帳戶費

- 數據訂閱費用

- 提款和轉帳費用

八、如何做出明智選擇

- 評估自己的交易風格與需求

- 計算長期總成本,而不只看單次交易費用

- 試用不同平台,體驗使用者介面和功能

- 閱讀其他使用者的評價與經驗分享

- 定期review和調整,券商政策可能會變

九、結語:

選擇合適的美股券商就像選擇一個長期的投資夥伴。它不僅關乎成本,更關乎你的整體投資體驗和長期成功。記住,最便宜的不一定是最好的,最適合你的才是最好的。

希望這篇文章能幫助你在眾多美股券商中找到最適合自己的那一個。有什麼選擇券商的獨特經驗嗎?歡迎在群組分享你的想法!

投資有風險,選擇需謹慎。祝大家在美股市場投資順利,收益豐厚!